قطاع الغاز الصخري الأميركي يترقب تغيرات في ترتيب المنافسين (تقرير)

بعد صفقة تشيسابيك إنرجي وساوثوسترن إنرجي

وحدة أبحاث الطاقة - رجب عز الدين

- صفقة اندماج تشيسابيك- ساوثوسترن تجعلهما أكبر منتج للغاز في أميركا

- الكيان الجديد بعد الصفقة مؤهل للإدراج على مؤشر ستاندرد آند بورز 500

- انخفاض تكاليف التشغيل والمعدّات سيمكّن الشركة الجديدة من تعويض انخفاض الأسعار

- 2.3 مليار دولار قيمة التدفقات النقدية الحرة المتوقعة بحلول عام 2025

شهد قطاع الغاز الصخري الأميركي تطورات واسعة خلال السنوات الأخيرة، مع توسّع البلاد في قدرات تصدير الغاز المسال مستفيدة من الطلب الأوروبي المتزايد، خاصة بعد الحرب الأوكرانية.

وأسهم الطلب العالمي المتزايد على الغاز المسال الأميركي في تشجيع صفقات الدمج والاستحواذ بين الشركات الأميركية العاملة في قطاع الغاز الصخري.

في هذا السياق، توقّع تقرير تحليلي -اطّلعت عليه وحدة أبحاث الطاقة- أن تؤدي صفقة الاندماج الأخيرة بين شركتي تشيسابيك إنرجي "Chesapeake Energy" وساوثوسترن إنرجي "Southwestern Energy" إلى تغييرات كبيرة في ترتيب المنافسين بقطاع الغاز الصخري الأميركي.

تفاصيل صفقة الاندماج

أعلنت شركة الغاز الأميركية تشيسابيك إنرجي، في 11 يناير/كانون الثاني، توقيع صفقة استحواذ على منافستها ساوثوسترن إنرجي، وذلك بعد مدة طويلة من تردد الشائعات حول هذه الصفقة.

وتوقّع تحليل صادر من شركة أبحاث الطاقة وود ماكنزي أن تؤدي هذه الصفقة إلى ظهور أكبر كيان منافس في قطاع الغاز الصخري الأميركي.

ومن المتوقع أن تؤدي صفقة الاستحواذ البالغة قيمتها 7.4 مليار دولار (6.69 دولارًا للسهم) إلى اندماج الشركتين في كيان أكبر بقيمة 24 مليار دولار، شاملة ديون شركة ساوثوسترن إنرجي البالغة 4 مليارات دولار.

وتعمل الشركتان في قطاع الغاز الصخري الأميركي، وإذا نجحت صفقة الاندماج بينهما، فيمكن للإنتاج الأولي المجمع للشركتين أن يصل إلى 7.9 مليار قدم مكعبة يوميًا.

وهذا يعنى أن الشركة الجديدة ستصبح أكبر منتج للغاز في الولايات المتحدة متفوقة على شركة إي كيو تي كوربوراشن (EQT Corporation)، التي ستحلّ في المركز الثاني بعد إتمام الصفقة بحسب مقاييس الإنتاج والقيمة السوقية وقيمة المؤسسة.

كما ستصبح الشركة بعد الاندماج واحدة من أكبر منتجي الغاز الطبيعي عالميًا، خلف الشركات الكبرى المشهورة في القطاع، ما قد يؤهلها للإدراج في مؤشر ستاندرد آند بورز لأكبر 500 شركة أميركية (S&P 500).

صفقات إكسون وشيفرون

تتوقع تشيسابيك إنرجي وساوثوسترن إنرجي إتمام صفقة الاندماج بينهما خلال في الربع الثاني من عام 2024، بعد الحصول على موافقة الجهات المنظمة والمساهمين.

وجاءت هذه الصفقة بعد 3 أشهر من صفقتي استحواذ شركتي إكسون موبيل وشيفرون على شركتي بايونير ناتشورال ريسورسز (Pioneer Natural Resources)، وشركة هيس (Hess)، اللتين أُعلِنتا في 10 و20 أكتوبر/تشرين الأول 2023.

وتجمع صفقة إكسون-بايونير، البالغة قيمتها 64.5 مليار دولار، اثنين من أكبر ملّاك الأراضي في حوض برميان الممتد من تكساس إلى نيو مكسيكو؛ ما قد يجعل إكسون موبيل أكبر منتج للنفط في أكثر أحواض أميركا إنتاجًا.

وتبلغ قيمة صفقة شيفرون -هيس 60 مليار دولار، وهي ثاني أكبر صفقات الدمج والاستحواذ في قطاع النفط والغاز عالميًا خلال 2023، بعد صفقة إكسون وبايونير، بحسب ما رصدته وحدة أبحاث الطاقة.

ويوضح الرسم التالي -الذي أعدّته وحدة أبحاث الطاقة- أكبر صفقات الدمج والاستحواذ في قطاع النفط والغاز خلال 22 عامًا:

فهم مسرح العمليات في حوض هاينزفيل

يتركز نشاط الشركتين في حوضين من أكبر أحواض قطاع الغاز الصخري الأميركي، وهما هاينزفيل ومارسيلاس، بحسب بيانات تفصيلية رصدتها وحدة أبحاث الطاقة..

ومن المتوقع أن يأتي 42% من إنتاج الغاز الإجمالي للشركتين بعد الاندماج من حوض هاينزفيل، بينما سيأتي 58% من حوض مارسيلاس.

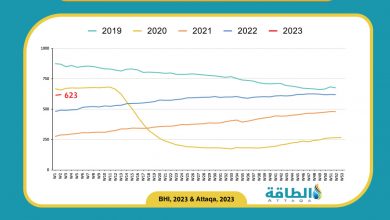

وجرى تداول الأسهم التي تركّز على الغاز بخصومات كبيرة في السوق خلال الأشهر الأخيرة، بسبب مخاوف حدوث فائض في المعروض من الغاز المصاحب المرتبط بحوض برميان، إضافة إلى المخاوف المتعلقة باستجابات عمليات الحفر لارتفاع الأسعار.

ويمكن لصفقة تشيسابيك إنرجي و ساوثوسترن إنرجي أن تمنح المستثمرين فهمًا أفضل لمسرح العمليات في حوض هاينزفيل، من خلال التركيز على متابعة أعمال شركة واحدة للتنقيب والإنتاج، ما قد يسمح بفهم عمليات التطوير وطول عمر المخزون وتكلفة التوريد المتطورة والبنية التحتية للحوض بصورة أفضل، حسب وود ماكنزي.

كما يُتوقع أن تؤدي الصفقة إلى زيادة الكفاءة التشغيلية في حوضي مارسيلاس وهاينزفيل، مع انخفاض تكاليف الإيجارات والتكاليف العامة والإدارية وأسعار معدّات وخدمات حقول النفط؛ ما سيؤدي إلى إيجاد ميزة تنافسية واضحة للأعمال المشتركة قد تمكّنها من تعويض أيّ انخفاض في سعر الغاز المنتج بالمنطقة، خلافًا للشركات الأصغر حجمًا.

تدفقات نقدية بحلول 2025

يمكن للانخفاض في التكاليف أن يؤدي إلى تحقيق وفورات سنوية للكيان الجديد بقيمة 400 مليون دولار، من خلال تحسين تقنيات وكفاءة الحفر، بحسب ما رصدته وحدة أبحاث الطاقة.

كما ستتمكن الشركة الجديدة من الوصول إلى 25 نقطة بيع متنوعة على مستوى الولايات المتحدة، إضافة إلى تعزيز قدرتها على الوصول إلى استثمارات البنية التحتية الجديدة.

وتقدّر وود ماكنزي قيمة التدفقات النقدية الحرة التي يمكن توفيرها من الأعمال المدمجة بعد الصفقة خلال العامين المقبلين بما يصل إلى 2.3 مليار دولار، بافتراض ارتفاع متوسط أسعار الغاز في هنري هوب الأميركي إلى 3.65 دولارًا لكل ألف قدم مكعبة في عام 2024، ثم إلى 4.1 دولارًا عام 2025.

وإذا لم ترتفع أسعار الغاز الطبيعي إلى المستويات المفترضة في تحليل وود ماكنزي، فقد تكافح الشركة في الوصول إلى هدفها المتمثل بخفض ديونها بمقدار 1.1 مليار دولار بحلول عام 2025، دون الاضطرار إلى بيع الأصول.

التركيز على الغاز منخفض الكربون

نجحت شركة تشيسابيك إنرجي، منذ خروجها من الإفلاس عام 2021، في زيادة تركيزها على الغاز منخفض الكربون والغاز المسال، مع بيعها أصولها في مناطق باورد ريفر وإيغل فورد عندما كان الطلب على الأصول النفطية قويًا.

كما نجحت الشركة في إضافة مواقع إستراتيجية في حقول مارسيلاس وهاينزفيل لتعويض عمليات بيعص الأصول السابقة، من خلال الاستحواذ على شركتي فاين إنرجي (Vine Energy)، وشيف أويل آند غاز (Chief Oil & Gas).

ومن المتوقع أن تؤدي صفقة الاستحواذ الأخيرة على شركة ساوثوسترن إنرجي إلى تعزيز محفظة تشيسابيك إنرجي من أصول الغاز منخفضة الكربون المتوافقة مع إستراتيجيتها المستقبلية، بحسب تحليل وود ماكنزي الذي يرجّح حدوث صفقات استحواذ أخرى في قطاع الغاز الصخري الأميركي خلال عام 2024.

موضوعات متعلقة..

- أكبر صفقات الدمج والاستحواذ في قطاع النفط والغاز عالميًا وأفريقيًا خلال 2023

- صادرات الغاز المسال الأميركية قد ترتفع 22% بحلول 2025 (تقرير)

- قطاع الغاز الصخري الأميركي يترقب صفقة استحواذ ضخمة

اقرأ أيضًا..

- قطاع الكهرباء في الشرق الأوسط.. توقعات الطلب ومزيج التوليد بـ5 دول (تقرير)

- إيرادات صادرات الطاقة الروسية تواصل الانخفاض.. و8 دول عربية ضمن المستوردين

- واردات إيطاليا من الغاز المسال في خطر رغم شحنات 3 دول عربية

سوق ناقلات النفط في منطقة غرب السويس تتعرض لضغوط هبوطية متزايدة (تقرير)