دور قطاع الطاقة الروسي في أوبك+.. هل سيبقى محوريًا مع تحول المشهد العالمي؟ (مقال)

فيلينا تشاكاروفا* – ترجمة: نوار صبح

- التزام روسيا بخفض الإنتاج جزءًا من اتفاق أوبك+ يلقي بظلاله على حصتها في السوق

- بوتين يؤكد دور تحالف أوبك+ في الحفاظ على أسعار النفط وحماية إيرادات الموازنة الروسية

- المحور الإستراتيجي والتحديات التي أوضحها بوتين تعكس سياقًا أوسع للجغرافيا السياسية للطاقة

- فنزويلا تسعى إلى تعزيز صادراتها النفطية وسط تخفيف مؤقت للعقوبات الأميركية على قطاعها النفطي

في إعلان صدر مؤخرًا، سلّط الرئيس الروسي فلاديمير بوتين الضوء على أن قطاع الطاقة الروسي يمرّ بمنعطف بالغ الأهمية، وخصوصًا فيما يتعلق بدوره وإستراتيجيته داخل تحالف أوبك+.

جاءت هذه التصريحات وسط مناقشات بشأن مشهد إنتاج النفط العالمي، إذ يلقي التزام روسيا بخفض الإنتاج جزءًا من اتفاق أوبك+ بظلاله على حصتها في السوق، وسط ارتفاع مستويات الإنتاج في بلدان أخرى.

وتسلّط تعليقات بوتين الضوء على التوازن الدقيق الذي تسعى روسيا إلى الحفاظ عليه ضمن إطار أوبك+، وكان للتحالف، الذي يضم منظمة البلدان المصدرة للنفط (أوبك) ودول أخرى مصدرة للنفط، بما في ذلك روسيا، دور فاعل في تنظيم تخفيضات إنتاج النفط لتحقيق استقرار الأسعار ومواءمة عرض السوق مع الطلب.

إضافة إلى ذلك، أقرّ الزعيم الروسي بالخطر الوشيك المتمثل في تآكل حصة السوق بسبب التزام البلاد بتخفيضات الإنتاج، حسبما ذكرت وكالة أنباء نوفوستي الروسية.

بوتين يدعم التعاون داخل أوبك+

على الرغم من هذه المخاوف التي يواجهها قطاع الطاقة الروسي، أكد الرئيس الروسي، فلاديمير بوتين، دعمه للتعاون المستمر داخل تحالف أوبك+، وأعرب عن اقتناعه الراسخ بفعالية إستراتيجية التحالف، مؤكدًا دوره في الحفاظ على أسعار النفط وحماية إيرادات الموازنة الروسية.

ويؤكد هذا الموقف أهمية إطار أوبك+ بصفته آلية لتحقيق استقرار السوق وأداة إستراتيجية لروسيا للتعامل مع مشهد الطاقة العالمي المتقلب.

وتستند تصريحات بوتين إلى الإعلان الأخير لنائب رئيس الوزراء الروسي، ألكسندر نوفاك، الذي يتضمن تفاصيل التخفيض المخطط لإنتاج وصادرات النفط الروسي بمقدار 471 ألف برميل يوميًا في الربع الثاني من عام 2024.

ويتماشى هذا القرار مع التزامات بعض أعضاء تحالف أوبك+، ويسلّط الضوء على التزام روسيا المستمر بالجهود الجماعية الرامية إلى تحقيق الاستقرار في سوق النفط.

ويعكس المحور الإستراتيجي والتحديات، التي أوضحها بوتين، سياقًا أوسع للجغرافيا السياسية للطاقة، إذ تخلف قرارات الإنتاج، التي يتخذها لاعبون رؤساء مثل روسيا، آثارًا بعيدة المدى في أمن الطاقة العالمي، وديناميكيات التسعير، والعلاقات الجيوسياسية.

وعلى الرغم من أن روسيا تواجه التحدي المزدوج المتمثل في التقيّد بالتزاماتها في إطار أوبك+ وحماية مكانتها في السوق، فإن مجتمع الطاقة العالمي يراقب التطورات عن كثب.

وستؤثّر نتائج هذه المداولات في مسار الطاقة في روسيا، وستشكّل الديناميكيات المستقبلية لأسواق النفط العالمية.

النفط الروسي

في مناورة إستراتيجية تكشف تعقيدات سياسات الطاقة العالمية وديناميكيات السوق، بدأت شركات النفط الروسية إمدادات النفط إلى فنزويلا، وهو التطور الذي يمثّل تحولًا كبيرًا في مشهد الطاقة.

وتأتي هذه الخطوة في منعطف حرج، إذ تسعى فنزويلا إلى تعزيز صادراتها النفطية وسط تخفيف مؤقت للعقوبات الأميركية على قطاعها النفطي، ومن المقرر أن تستمر حتى أبريل/نيسان المقبل.

ويعود هذا التطور إلى الجهود المتضافرة التي تبذلها فنزويلا للتخفيف من مخاطر إعادة فرض العقوبات من خلال زيادة قدراتها التصديرية، التي تجاوزت بشكل ملحوظ 650 ألف برميل يوميًا في فبراير/شباط الماضي.

سُلِّط الضوء على تنسيق إمدادات النفط الروسية إلى فنزويلا من خلال إعداد الناقلة العملاقة ليجيرا لنقل 1.8 مليون برميل من خام الأورال إلى الدولة الواقعة في أميركا الجنوبية.

واستقبلت الناقلة، المتمركزة بالقرب من ميناء خوسيه الفنزويلي، حمولتها من خلال عملية نقل من سفينة إلى أخرى من الناقلتين "نوتيليوس" Nautilus و"جوليا إيه" Julia A، اللتين انطلقتا من مواني نوفوروسيسك وأوست-لوغا الروسيتين، على التوالي.

وتشير هذه الشحنات، المنسوبة إلى شركتي النفط الروسيتين الرئيستين "روسنفط" و"سورغوتنفتيغاز"، إلى محور ملحوظ في إستراتيجيات تصدير النفط الروسية بمواجهة التوترات الجيوسياسية والعقوبات المستمرة.

ويمثّل قرار فنزويلا استيراد النفط ووقود الديزل الروسيين -260 ألف برميل من الأخير الذي أنتجه شركة البتروكيماويات العملاقة "تي إيه آي إف" في فبراير/شباط الماضي- خروجًا عن اعتمادها التقليدي على النفط الثقيل المنتج محليًا، الذي يُعالَج عادة بالنافتا أو مكثفات الغاز.

ويرجع هذا التحول جزئيًا إلى وقف واردات النفط من إيران، المورّد الرئيس السابق لفنزويلا، ما يُظهر التفاعل الديناميكي بين سلاسل إمدادات النفط العالمية والتحالفات السياسية، ويزداد سياق هذا التطور تعقيدًا بسبب مشهد العقوبات الأوسع.

منذ فبراير/شباط 2022، واجهت صناعة النفط الروسية عقوبات كبيرة من الاتحاد الأوروبي والولايات المتحدة، بسبب اندلاع الحرب في أوكرانيا.

وقد استلزمت هذه العقوبات إعادة توجيه إستراتيجي لتدفقات النفط الروسي نحو الأسواق الآسيوية في المقام الأول، بعيدًا عن وجهاتها الأوروبية التقليدية.

وفي الوقت نفسه، شهد قطاع النفط الفنزويلي فترة راحة قصيرة من العقوبات الأميركية في أكتوبر/تشرين الأول 2023، وسط ارتفاع أسعار النفط وتخفيضات الصادرات الطوعية من جانب الدول الرئيسة المنتجة للنفط، بما في ذلك روسيا والمملكة العربية السعودية.

ومع ذلك، فإن تخفيف العقوبات يأتي مصحوبًا بمجموعة من التحديات والاعتبارات الخاصة بمستقبل صادرات فنزويلا النفطية وسوق النفط العالمية عمومًا.

وعلى الرغم من أن فنزويلا تفكر في تمديد تخفيف العقوبات الأميركية، فإن شركة النفط الحكومية في البلاد، PDVSA، تضع نفسها في موقع إستراتيجي لزيادة عائدات التصدير، والانتقال من ترتيبات النفط مقابل الديون السابقة إلى المعاملات النقدية الأكثر ربحية لمبيعات النفط.

من ناحية ثانية، يؤدي إدخال خام الأورال الروسي في مزيج النفط الفنزويلي إلى تنويع مدخلات المعالجة، ويتماشى مع أهداف شركة النفط الوطنية الفنزويلية لتعزيز أحجام الصادرات والإيرادات، والاستفادة من إمدادات النفط من "الدول الصديقة" لتحلّ محلّ النفط المحلي المخصص للتصدير.

التحولات الكبرى في مشهد الطاقة العالمي

يشهد مشهد الطاقة العالمي تحولًا عميقًا، ما يعيد تشكيل التسلسل الهرمي لشركات النفط والغاز الرائدة في العالم.

وترجع هذه التحولات إلى التقاء التوترات الجيوسياسية، وديناميكيات السوق، وإعادة التنظيم الإستراتيجي داخل قطاع الطاقة.

ويمثّل انسحاب المنتجات النفطية الروسية من السوق الأوروبية، والتدفق اللاحق للنفط والغاز الأميركي والشرق أوسطي، وازدهار تدفقات تجارة الطاقة نحو آسيا، وزيادة الاستثمار في الصناعات النفطية في البرازيل وغايانا، التي تفاقمت بسبب التقلبات في أسعار الطاقة، العوامل المحورية التي تسهم في هذا التحول.

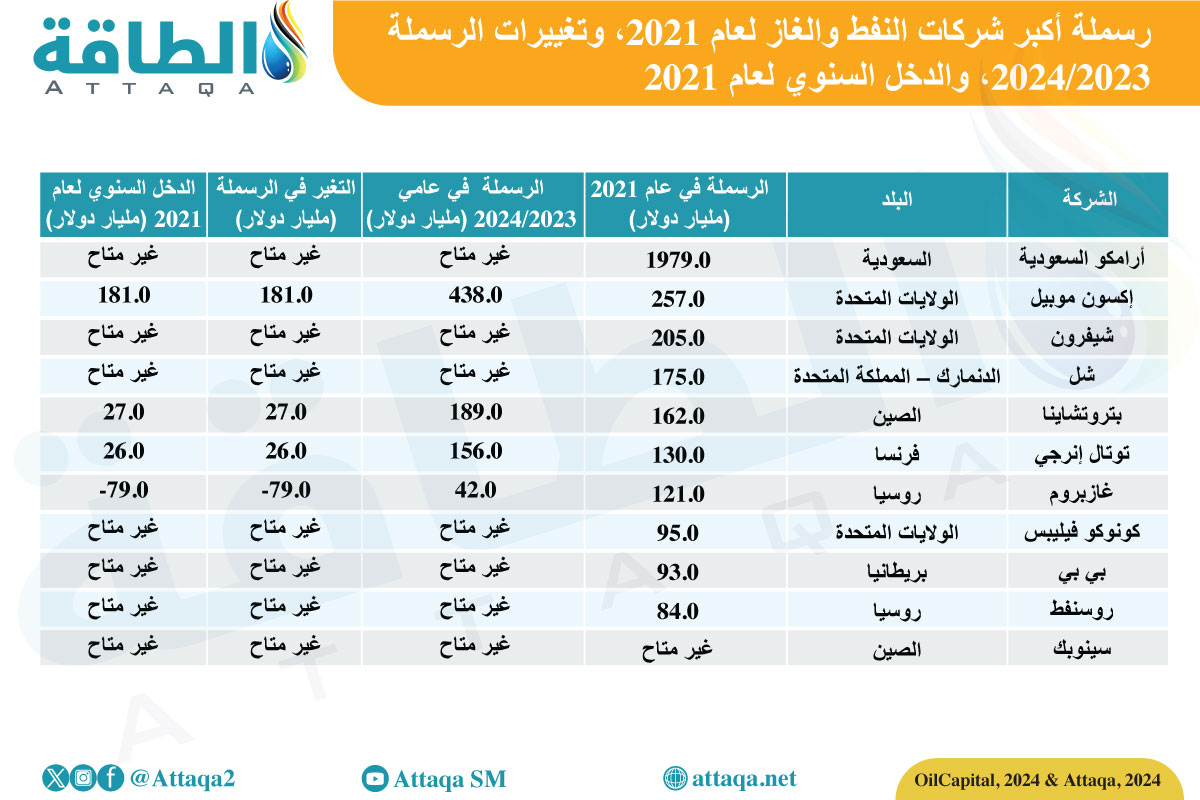

في عام 2021، قبل أن تدخل هذه التغييرات حيز التنفيذ الكامل، قدّمت أكبر 10 شركات للنفط والغاز من حيث القيمة السوقية تشكيلة عالمية متنوعة.

وتتمتع أرامكو السعودية بثروة مذهلة بلغت 1.979 مليار دولار، تليها العملاقتان الأميركيتان إكسون موبيل وشيفرون، والشركات الأوروبية الكبرى شل وشيفرون وتوتال إنرجي، والعملاقتان الصينيتان بتروتشاينا وسينوبك، إلى جانب شركتي غازبروم وروسنفط الروسيتين، وشركة بريتيش بتروليوم البريطانية.

وتعكس هذه التشكيلة القوة المالية للشركات، وتُبرز مواقعها الإستراتيجية في أسواق الطاقة العالمية، وبالتقدم سريعًا إلى عام 2023، يكشف المشهد تحولات كبيرة.

وشهدت رسملة أرامكو السعودية زيادة كبيرة، ما عزّز تقدّمها، وشهدت شركتا إكسون موبيل وشيفرون، اللتان تعكسان مرونة قطاع النفط والغاز الأميركي وقدرته على التكيف، زيادات كبيرة في القيمة السوقية، إذ ارتفعت قيمة إكسون موبيل إلى 438 مليار دولار، وشيفرون بنحو 100 مليار دولار.

وحققت شركتا شل وبتروتشاينا مكاسب، وإن كانت أكثر تواضعًا بالمقارنة مع الشركات الأخرى، ما يشير إلى مسارات النمو المستدامة، وإن كانت أقل دراماتيكية.

وفي إطار التطورات الملحوظة يبرز تراجع حضور الشركات الروسية في المستويات العليا، مع خروج شركتي غازبروم وروسنفط من المراكز الـ10 الأولى.

ويشير هذا التحول إلى التداعيات الأوسع نطاقًا للتوترات الجيوسياسية والعقوبات، التي تؤثّر تحديدًا في صادرات الطاقة الروسية إلى أوروبا وتحفيز إعادة توجيه تدفقات الطاقة العالمية.

ويوضح الانخفاض الكبير في رسملة شركة غازبروم إلى 42 مليار دولار التحديات التي تواجهها شركات الطاقة الروسية الكبرى في الحفاظ على مكانتها على الساحة العالمية، وسط ديناميكيات السوق المتغيرة والمناظر الجيوسياسية.

ويعرض الجدوب التالي -الذي أعدّته منصة الطاقة المتخصصة أرقامًا عن رسملة أكبر شركات النفط والغاز لعام 2021، وتغييرات الرسملة 2023/2024، والدخل السنوي لعام 2021:

وعلى الرغم من التوترات الجيوسياسية والمخاوف البيئية وديناميكيات السوق المتقلبة، فإن مرونة سوق النفط الخام تتجلى في مسار النمو المتوقع.

وعلى الرغم من التوترات الجيوسياسية والمخاوف البيئية وديناميكيات السوق المتقلبة، فإن مرونة سوق النفط الخام تتجلى في مسار النمو المتوقع.

ويتوقع المحللون أنه من تقييم 2.82 تريليون دولار في عام 2023، سترتفع السوق إلى ما يزيد عن 3.65 تريليون دولار بحلول عام 2028، وهو ما يمثّل معدل نمو سنويًا قدره 5.1%.

ومن المتوقع أن يعتمد هذا النمو على عدّة عوامل رئيسة، بما في ذلك جهود التصنيع في البلدان النامية، وزيادة أسطول المركبات العالمي، وتوسيع قطاع البتروكيماويات.

بالنسبة لقطاع النفط والغاز الروسي، يمثّل المشهد المتغير لتصنيفات شركات النفط العالمية وديناميكيات السوق المتطورة تحديات وفرصًا.

ويشير انخفاض الدخل بنحو 3% إلى 65 تريليون روبل في نهاية عام 2023 إلى التأثير المباشر لهذه التحولات العالمية.

في المقابل، توفر توقعات توسع السوق الأوسع جانبًا إيجابيًا وسبلًا محتملة للتعافي والنمو.

(الروبل الروسي = 0.011 دولارًا أميركيًا).

خاتمة

تهدف مشاركة روسيا في تحالف أوبك+ إلى تحقيق التوازن الإستراتيجي بين الجهود التعاونية لتحقيق استقرار السوق وضرورة الحفاظ على حصتها في السوق العالمية.

ومع استمرار تطور مشهد الطاقة العالمي، سيظل دور روسيا داخل أوبك+ ومناوراتها الإستراتيجية محوريًا في تحقيق أمن الطاقة العالمي واستقرار السوق.

ويسلّط هذا السيناريو المتطور الضوء على أوجه الترابط المعقدة والمناورات الإستراتيجية داخل قطاع الطاقة العالمي، ذ تتشابك الاعتبارات الجيوسياسية وديناميكيات السوق وأنظمة العقوبات لتشكيل تدفق النفط عبر الحدود الدولية.

وتضيف مشاركة النفط الروسي في إستراتيجية فنزويلا للتغلب على العقوبات وزيادة الصادرات نوعًا جديدًا من التعقيد إلى مشهد الطاقة العالمي، مع عواقب تمتد إلى ما هو أبعد من أصحاب المصلحة المباشرين.

وبالنسبة لشركات النفط والغاز الروسية، فإن التعامل مع هذا المشهد المتطور سوف يتطلب سرعة الحركة والابتكار وإعادة التقييم الإستراتيجي لاتجاهات السوق العالمية.

وتوفر توقعات نمو الصناعة، المدفوعة بالطلب من الدول النامية، منارة للمواءمة الاستراتيجية والاستثمار، ويمكن للاستفادة من احتياطيات روسيا الهيدروكربونية الهائلة وقدراتها التكنولوجية، إلى جانب الانخراط في شراكات إستراتيجية واستكشاف أسواق جديدة، أن تخفف من آثار التحديات الحالية.

فيلينا تشاكاروفا، متخصصة في الشؤون السياسية بالدول المنتجة للطاقة.

*هذا المقال يمثّل رأي الكاتبة، ولا يعبّر بالضرورة عن رأي منصة الطاقة.

اقرأ أيضًا..

- وكالة الطاقة الدولية ترفع توقعات الطلب على النفط خلال 2024

- أنس الحجي: النفط الروسي لم يتأثر بالعقوبات.. وأسعار البنزين هدف بوتين وبايدن

- حقول غاز شرق المتوسط.. احتياطيات ضخمة تتصدرها مصر (تقرير)