صناعة النفط والغاز الروسية.. 2023 عام الصمود والمرونة (مقال)

فيلينا تشاكاروفا* - ترجمة: نوار صبح

- الصين والهند تمثّلان أكثر من 75% من إمدادات النفط المنقولة بحرًا

- قطاع النفط والغاز الروسي أظهر مرونة وقدرة على التكيف بصورة ملحوظة في عام 2023

- من المتوقع ارتفاع الصادرات النفطية عام 2023 بنسبة 2.1% إلى 247 مليون طن

- من المتوقع ارتفاع صادرات الغاز المسال تدريجيًا من عام 2023 حتى عام 2026

يمثّل عام 2023 برهانًا على صمود صناعة النفط والغاز الروسية ومرونتها الإستراتيجية، التي تخطّت مجموعة معقدة من التحديات والضغوط الخارجية، إذ تقدّم التطورات الرئيسة صورة شاملة لأداء الصناعة واستجابتها لديناميكيات السوق العالمية.

وعلى الرغم من فرض الاتحاد الأوروبي حظرًا على النفط الخام والمنتجات النفطية المنقولة بحرًا، وسقف سعر قدره 60 دولارًا للبرميل بدءًا من ديسمبر/كانون الأول 2022، أظهرت صناعة النفط الروسية مرونة ملحوظة.

وعلى عكس التوقعات الأولية بانخفاض كبير في الإنتاج، كان التأثير الفعلي أقل حدة، إذ انخفض الإنتاج في الربيع بمقدار 500 ألف برميل يوميًا فقط بصفته جزءًا من التزامات تحالف أوبك+.

وحصل المزيد من التخفيضات الطوعية في الإمدادات، ما يشير إلى نجاح التعامل مع العقوبات الأوروبية.

وشهدت صادرات روسيا من الغاز إلى الخارج انخفاضًا بنسبة 34% من حيث الحجم المادي خلال الشهور الـ11 الأولى من عام 2023، مقارنة بالعام السابق، في حين شهدت صادرات النفط انخفاضًا أقل بنسبة 7%.

وتوقفت دائرة الجمارك الاتحادية الروسية عن نشر إحصاءات التجارة بعد بدء العمليات العسكرية في أوكرانيا. ونُشرت بيانات 2021 في مارس/آذار 2022، تلاها توقف لمدة عام، مع نشر بيانات 2022 المقتطعة في مارس/آذار 2023.

واستنادًا إلى بيانات عام 2023، أبلغت روسيا عن انخفاض بنسبة 69% في قيمة إمدادات الغاز و34% في الحجم المادي، خلال 11 شهرًا مقارنة بالعام السابق. وجهات التصدير الرئيسة لموارد الطاقة هي الصين والهند وتركيا، ودول الاتحاد الاقتصادي الأوراسي، ودول ثالثة أخرى.

وكانت إعادة التوجيه الإستراتيجي لصادرات النفط من أوروبا إلى منطقة آسيا والمحيط الهادئ خطوة محورية. وبرزت الصين والهند بصفتهما مستوردتين رئيستين للنفط الروسي، إذ تمثّلان أكثر من 75% من إمدادات النفط المنقولة بحرًا. وترتفع هذه الحصة إلى أكثر من 85% عند النظر في الإمدادات عبر خط أنابيب شرق سيبيريا-المحيط الهادئ (إسبو ESPO) وعبر قازاخستان.

وعلى هذه الخلفية، كان تأثير روسيا أقل في إمدادات النفط بسبب طرق التسليم البديلة، ما أدى إلى انخفاض بنسبة 7% فقط في الحجم الفعلي.

وشهد قطاع الغاز أوقاتًا أكثر صعوبة بعد تدمير خطوط أنابيب نورد ستريم، ما أثر بشدة في إمدادات الغاز والإيرادات من رسوم المبيعات والتصدير.

وأدى هذا إلى تحول في التجارة الخارجية لروسيا تجاه دول الشرق والجنوب، وشكّل تكيفًا ناجحًا مع العقوبات الغربية مع أداء قوي في التجارة الخارجية، نظرًا لتحقيق مستويات شبه قياسية في التصاريح التجارية وحجم الأعمال وتجاوز أهداف الإيرادات منذ أبريل/نيسان ومايو/أيار الماضيين، مع جمع أكثر من 6 تريليونات روبل.

(روبل روسي = 0.011 دولارًا أميركيًا)

الوضع في قطاع النفط

أظهرت صناعة النفط والغاز الروسية مرونة وقدرة على التكيف بصورة ملحوظة في عام 2023، على الرغم من مواجهة هذه التحديات العالمية العديدة.

ومن أبرز الأحداث أداء نفط الأورال الروسي، الذي -وفقًا لوزارة المالية في الاتحاد الروسي- جرى تداوله بمتوسط سعر 62.89 دولارًا للبرميل في المدة من يناير/كانون الثاني إلى نوفمبر/تشرين الثاني 2023.

وعلى الرغم من أن هذا الرقم أقل من متوسط العام السابق البالغ 62.89 دولارًا للبرميل، يظل مستوى 78.32 دولارًا للبرميل أعلى قليلًا من سقف السعر الذي حددته دول مجموعة الـ7.

ومن المتوقع أن ترتفع الصادرات النفطية عام 2023 بنسبة 2.1% إلى 247 مليون طن، مع احتمال انخفاضها وزيادتها في السنوات اللاحقة.

وتمثّل أحد أهم التطورات في قرار أعضاء تحالف أوبك+، بما في ذلك روسيا والمملكة العربية السعودية، بخفض إنتاج النفط. وتضمنت هذه المبادرة، التي تهدف إلى استقرار أسعار النفط العالمية، تخفيضات طوعية والالتزام بتمديد الاتفاق حتى نهاية عام 2024.

وأدى قرار خفض الإنتاج بمقدار 1.5 مليون برميل يوميًا أخرى في عام 2023، بالإضافة إلى الحصص الحالية، دورًا حاسمًا في ضمان الاستقرار النسبي لأسعار النفط، ما أثر بصورة إيجابية في دخل جميع الجهات الفاعلة لدى قطاع النفط.

وأدى استقرار سلاسل التوريد الجديدة وتخفيضات الإنتاج والصادرات الطوعية إلى انخفاض كبير في الحسم على خام الأورال، ما جعله مؤشرًا رئيسًا لتقييم أرباح شركات النفط الروسية وإيرادات الموازنة الوطنية. وقد تؤدي القيود الطوعية التي فرضها تحالف أوبك+ إلى تعديل التوقعات النزولية لصادرات النفط الروسية، على الرغم من عدم تحديد الأرقام الدقيقة.

وبحلول نهاية عام 2023، من المتوقع أن يصل إنتاج النفط الروسي (بما في ذلك مكثفات الغاز) إلى نحو 525-530 مليون طن، وتشكل الصادرات نحو ربع هذا الحجم، أي نحو 125-130 مليون طن. ويعكس هذا انخفاضًا متواضعًا في أحجام الإنتاج (نحو 1-1.5%)، وانخفاضًا أصغر في الصادرات (أقل من 0.5%).

وكان الانخفاض الكبير في الخصم على النفط الروسي بمثابة تطور رئيس آخر. وتقلص الحسم من أكثر من 30 دولارًا إلى ما يقرب من 10 دولارات للبرميل، ما يؤكد قدرة الصناعة على التخفيف من آثار العقوبات الدولية وتقلبات السوق.

إن محاولات الحكومة الروسية لخفض المدفوعات المثبطة لشركات النفط إلى النصف، على الرغم من عدم نجاحها، تعكس التعديلات والاستجابات المستمرة للمشهد الاقتصادي والجيوسياسي المتطور.

الوضع في قطاع الغاز

فرض عام 2023 تحديات كبيرة على شركات الغاز الروسية، مع انخفاض الإيرادات بالقيمة الدولارية إلى الضعف تقريبًا. ومع ذلك، أظهرت الشركات البارزة في الصناعة مثل غازبروم، وروسنفط، ولوك أويل، وغازبروم، نفط درجات متفاوتة من المرونة والقدرة على التكيف:

غازبروم: واجهت انخفاضًا كبيرًا في المؤشرات المالية الرئيسة، بما في ذلك انخفاض صافي الربح بنسبة 44%، وانخفاض الإيرادات بنسبة 36%. وشهدت الشركة انخفاضًا بنسبة 25% في الإنتاج الفعلي للغاز الطبيعي، ويرجع ذلك إلى حد كبير إلى انخفاض المشتريات للعديد من البلدان.

روسنفط: أظهرت نموًا في المؤشرات الإنتاجية والمالية مع زيادة في إنتاج المحروقات السائلة والغاز. على الرغم من انخفاض الإيرادات، شهدت الأرباح قبل الفوائد والضرائب والإهلاك والاستهلاك وصافي الأرباح نموًا كبيرًا.

لوك أويل وغازبروم نفط: أعلنتا انخفاضًا في صافي الأرباح والإيرادات، لكنهما أظهرتا القدرة على التكيف في إدارة بيئة السوق الصعبة.

التوقعات

وسط التوقعات أن تنخفض صادرات الغاز عبر خطوط الأنابيب بنسبة 26% في عام 2023، مع زيادات متوقعة في السنوات التالية، فمن المتوقع أن ترتفع صادرات الغاز المسال تدريجيًا من عام 2023 حتى عام 2026.

وعلى الرغم من انخفاض عائدات صناعة النفط والغاز الروسية بنسبة 22.8% إلى 8.226 تريليون روبل من يناير/كانون الثاني إلى نوفمبر/تشرين الثاني 2023، مقارنة بالمدة نفسها من العام الماضي، تظل الديناميكيات الشهرية قوية، وتتجاوز بصورة كبيرة الحجم الأساسي البالغ 8 تريليونات روبل سنويًا.

وقد سلطت روسيا الضوء على تحصيل ما يقرب من 117 مليار روبل منذ تطبيق رسوم التصدير المؤقتة المرتبطة بسعر صرف الروبل في 1 أكتوبر/تشرين الأول 2023.

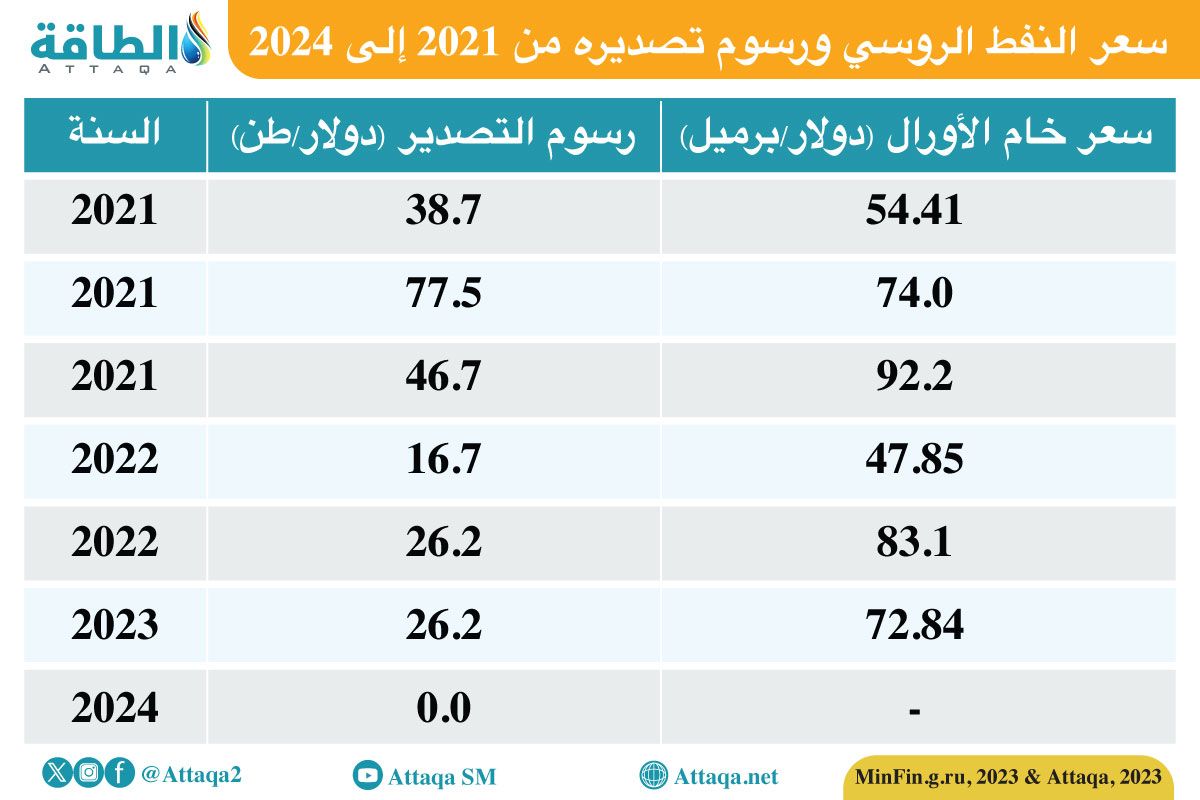

ويهدف هذا الإجراء، الذي يغطّي مجموعة واسعة من السلع، إلى تثبيت الروبل، وله تأثير ضئيل على الشركات. وستتوقف الرسوم على تصدير النفط والمنتجات النفطية بدءًا من يناير/كانون الثاني 2024، أو -بصورة أكثر دقة- سيُعاد تعيينها إلى الصفر.

وفي ديسمبر/كانون الأول الجاري، بلغت رسوم تصدير النفط 24.7 دولارًا للطن، ولكن بدءًا من يناير/كانون الثاني المقبل على أساس دائم، ستكون مساوية صفر دولار.

وستُلغى رسوم التصدير على المنتجات البترولية الخفيفة والثقيلة والزيوت وفحم الكوك والبنزين التجاري والنافثا.

وتشير الزيادة في معدلات دفع الأرباح من قبل شركات مثل "تاتنفط" Tatneft و"غازبروم نفط" Gazprom Neft إلى صحة الصناعة القوية، على الرغم من التقلبات المستمرة في السوق.

بالإضافة إلى ذلك، أدى تنظيم أسعار المنتجات البترولية وتطبيق "مخمدات أسعار الوقود" دورًا حاسمًا في استقرار سوق الوقود المحلي.

ويوضح الرسم البياني التالي -الذي أعدّته منصة الطاقة المتخصصة- سعر النفط الروسي ورسوم تصديره من 2021 إلى 2024:

الوضع في البحر الأحمر

تسهم المخاوف الأخيرة بشأن الاضطرابات المحتملة في الإمدادات عبر البحر الأحمر في تعقيد أسواق النفط العالمية.

ويمكن أن يكون للحصار المحتمل لهذا الطريق البحري الحيوي بسبب هجمات جماعة الحوثي اليمنية تأثير مزدوج في سوق النفط، خصوصًا بالنسبة إلى روسيا، التي تستعمل هذا الممر وقناة السويس لتوصيل النفط إلى جنوب وشمال شرق آسيا.

وقد يؤدي الحصار إلى زيادة أوقات التسليم ونقص الموارد في أسواق معينة، ما يؤكد أهمية تطوير طرق بديلة مثل طريق بحر الشمال، وقد نشهد الأهمية المتزايدة لطريق بحر الشمال بالنظر إلى هذه التطورات.

وشهدت أسعار النفط ارتفاعا، إذ وصل خام برنت إلى أعلى مستوياته في أسبوعين مدفوعًا بتوقعات وكالة الطاقة الدولية المعدلة لعام 2024، التي تتوقع زيادة الطلب على النفط.

وما يزيد من تعقيد السوق هجمات الحوثيين على الشحن في البحر الأحمر، التي أثارت مخاوف بشأن احتمال انقطاع الإمدادات.

خلال عطلة نهاية الأسبوع، أفادت التقارير بأن شركات الشحن الرائدة في العالم، بما في ذلك سي إم إيه وسي جي إم وميرسك، تخلت عن الطرق عبر قناة السويس والبحر الأحمر وخليج عدن.

ومن الممكن أن يؤدي هذا القرار إلى زيادة مسافة النقل بصورة كبيرة، ما يؤدي إلى ارتفاع أسعار الوقود.

وعلى الرغم من أن التأثير الوشيك في أحجام النفط وأسعاره ليس كبيرًا، فإن الضبابية تدعم ارتفاع الأسعار، وقد يؤدي تصعيد الصراع إلى زيادة علاوة المخاطر.

من ناحية أخرى، أظهرت سوق النفط علامات انتعاش في قاعات التداول الآسيوية، مع وجود عدة عوامل تؤثر في ارتفاع الأسعار.

وأدت الحوادث في قناة السويس والهجمات في البحر الأحمر إلى تعليق بعض طرق الشحن، ما تسبب في ارتفاع تكاليف النقل وإطالة أوقات التسليم، وأدت الظروف الجوية والقرارات التي اتخذتها الحكومة الروسية إلى تراجع إمدادات التصدير.

وقد تؤدي الزيادة في أسعار النفط، التي تؤكدها المخاوف بشأن انقطاع الإمدادات عبر البحر الأحمر، إلى وصول الأسعار من 80 إلى 85 دولارًا للبرميل على المدى القصير.

وستعتمد توقعات الأسعار على المدى الطويل على عوامل مختلفة، بما في ذلك الوضع الاقتصادي العالمي وديناميكيات العرض والطلب. بالنسبة لروسيا -وهي واحدة من أكبر منتجي النفط- يمثّل هذا الوضع فرصًا وتحديات في آن معًا.

وعلى الرغم من أن ارتفاع أسعار النفط العالمية قد يفيد المصدرين الروس، فإنه قد يؤدي إلى تفاقم التضخم داخل البلاد.

على هذ الأساس، يمثل طريق بحر الشمال بديلًا للشحن، بالنظر إلى زيادة خطر الهجمات في البحر الأحمر. ويُعدّ هذا الطريق أقصر بين أوروبا وآسيا، ويمكن استعماله وفقًا للقانون القطبي والتشريعات الروسية.

ومع بدء شركات الخدمات اللوجستية العالمية في تجنب البحر الأحمر، فإن أهمية طريق بحر الشمال والدور المحتمل لتركيا في تسهيل عبور النفط والغاز من الدول المصدرة الرئيسة تأتي في المقدمة.

تجدر الإشارة إلى أن طريق بحر الشمال يربط بين بحر بارنتس ومضيق بيرينغ، وهو أقصر طريق بين أوروبا وآسيا. ويبلغ طول الطريق البحري الشمالي 5 آلاف و556 كيلومترًا.

خاتمة

يُعدّ الوضع في سوق النفط العالمية ديناميكيًا، إذ تؤدي العوامل السياسية والجيوسياسية دورًا مهمًا.

وستكون نتيجة المفاوضات الجارية داخل أوبك+، والوضع الجيوسياسي في الشرق الأوسط، وإيجاد طرق شحن بديلة مثل طريق بحر الشمال، محددات رئيسة لأسعار النفط في المستقبل واستقرار السوق.

على صعيد آخر، يسلط أداء صناعة النفط والغاز الروسية في عام 2023 الضوء على قدرتها على التكيف والمرونة في مواجهة العقوبات، وتحولات السوق العالمية، والتحديات الإستراتيجية.

بدورها، تشكّل قدرة الصناعة على تعديل إستراتيجيات التصدير، والتوافق مع مبادرات تحالف أوبك+، والاستجابة بفاعلية للضغوط الدولية؛ سابقة لمسارها المستقبلي في مشهد الطاقة العالمي سريع التغير.

وبالنظر إلى المستقبل، تواجه صناعة النفط والغاز الروسية العديد من المخاطر والشكوك، بما في ذلك التطورات الجيوسياسية المحتملة، والظروف الاقتصادية العالمية، والتأثير المستمر للعقوبات.

ومن المتوقع أن تستمر الصناعة في التكيف مع هذه التحديات، مع التركيز على الحفاظ على مستويات الإنتاج، وإيجاد أسواق جديدة، وإدارة العمليات المالية في ظل ظروف مقيدة.

فيلينا تشاكاروفا، متخصصة في الشؤون السياسية بالدول المنتجة للطاقة.

*هذا المقال يمثّل رأي الكاتبة، ولا يعبّر بالضرورة عن رأي منصة الطاقة.

اقرأ أيضًا..

- قفزة هائلة في توسعات خطوط أنابيب الغاز.. ودولة عربية فقط بقائمة الكبار

- توترات مضيق باب المندب.. شركات النفط والغاز تعلن تعليق نقل الشحنات

- أنس الحجي: صراع النفط في غايانا لن يصل للحرب.. وهذا هدف الأميركيين (صوت)