شركات النفط الصخري الأميركية تعزز إنفاقها.. هل انتهت إستراتيجية الانضباط المالي؟

معدل إعادة الاستثمار ارتفع لأعلى مستوى في 3 سنوات

وحدة أبحاث الطاقة - رجب عز الدين

- شركات النفط الصخري الأميركية ترفع الإنفاق من أجل نمو الإنتاج

- معدل إعادة الاستثمار ارتفعت إلى أعلى مستوى منذ 2020

- إستراتيجية الانضباط الرأسمالي لشركات النفط قد لا تنتهي قريبًا

- دور المنتج المرجح لأميركا في أسواق النفط على وشك الانقراض

ضخّت شركات النفط الصخري الأميركية أموالًا بأسرع وتيرة منذ 3 سنوات من أجل زيادة الإنتاج، في مخالفة لإستراتيجية الانضباط المالي وتقييد النفقات لصالح دفع عوائد المساهمين، المستمرة منذ وباء كورونا، لكن يبدو أن هذا الاتجاه لن يستمر طويلًا.

وبحسب تقرير حديث -حصلت وحدة أبحاث الطاقة على نسخة منه- ارتفع معدل إعادة الاستثمار لشركات النفط الصخري في أميركا عند 72% خلال الربع الثاني من عام 2023، مقارنة بـ58% خلال الربع الأول من العام نفسه.

ويعدّ معدل إعادة الاستثمار لدى شركات النفط الصخري الأميركية الأعلى منذ الربع الثاني في عام 2020، الذي بلغ حينها 150%، وفق التقرير الصادر عن شركة أبحاث الطاقة "ريستاد إنرجي".

واستندت ريستاد إنرجي في هذا الاستنتاج إلى تحليل النتائج المالية لـ18 شركة عامة -باستثناء الشركات الكبرى- تمثّل 40% من إجمالي إنتاج النفط الصخري في الولايات المتحدة عام 2022.

يشار إلى أن معدل إعادة الاستثمار هو النسبة بين النفقات الرأسمالية لشركات النفط الصخري الأميركية والتدفقات النقدية من العمليات التشغيلية.

كيف اختلف الوضع عن طفرة 2010؟

غالبًا ما تجاوزت معدلات إعادة الاستثمار من جانب شركات النفط النفط الصخري الأميركية حاجز الـ100% خلال السنوات الماضية، وكانت بمثابة مؤشر واضح على استعداد الصناعة للإنفاق لتحقيق نمو سريع في الأحجام المنتجة.

وكان الإنفاق هو المحرك الرئيس للمراحل الأولى من طفرة النفط الصخري في الولايات المتحدة التي بدأت في عام 2010، وفق ما رصدته وحدة أبحاث الطاقة.

ورغم ذلك، تختلف ظروف العصر الحالي بالنسبة لشركات النفط الصخري الأميركية، التي باتت تعطي أولوية أكبر للمساهمين وتتوخى الحذر بشأن الإستراتيجيات الاستثمارية المتحمسة، ما يعني أن معدل إعادة الاستثمار لم يعد سوى جزء من القصة، وفقًا لتحليل ريستاد إنرجي.

وأدى التضخم إلى ارتفاع تكاليف الحفر وإكمال الآبار، ما أسهم في زيادة الإنفاق الرأسمالي، في حين أدى انخفاض أسعار النفط إلى إضعاف التدفق النقدي، وهو ما نتج عنه زيادة معدل الاستثمار لدى شركات النفط الصخري الأميركية.

نتائج تحليل 18 شركة عامة

ارتفع الإنفاق الرأسمالي على النفط الصخري في الشركات الـ18 محل التحليل لمدة 10 أرباع متتالية، ليصل إلى 9.7 مليار دولار في الربع الثاني من عام 2023، مقارنة بـ7.8 مليار دولار خلال المدة نفسها من عام 2022.

في الوقت نفسه، انخفض التدفق النقدي من العمليات إلى 13.5 مليار دولار خلال الربع الثاني من 2023، لتواصل مسار الانخفاض المستمر منذ الربع الثالث في عام 2022، عندما بلغت التدفقات النقدية ذروتها وسجلت 24.6 مليار دولار، بالتزامن مع اشتعال أسعار النفط بعد الغزو الروسي لأوكرانيا.

كما انخفضت جميع المقاييس المالية الأخرى خلال الربع الثاني من عام 2023، بداية من الأرباح قبل الفوائد والضرائب والإهلاك، التي تراجعت بنحو 50% من ذروتها البالغة 30.7 مليار دولار في الربع نفسه من 2022، وحتى مدفوعات المساهمين وإعادة شراء الأسهم.

وبلغت نسبة توزيعات الأرباح إلى الإنفاق الرأسمالي 28% في الربع الثاني من 2023، بانخفاض عن أعلى مستوى بلغ 75% في الربع الثالث من عام 2022، كما تراجعت عمليات إعادة شراء الأسهم إلى 1.7 مليار دولار، أي ما يعادل 17% من النفقات الرأسمالية.

هل تستمر زيادة الإنفاق على الإنتاج؟

رغم زيادة الإنفاق على نمو الإنتاج من جانب شركات النفط الصخري الأميركية خلال الربع الثاني من 2023، تتوقع ريستاد إنرجي عودة معدل إعادة الاستثمار إلى التراجع التدريجي بحلول نهاية عام 2023، على أن يهبط بصورة واضحة خلال 2024، مع تراجع معدل التضخم وارتفاع أسعار النفط بسبب استمرار قلة المعروض.

وأنفقت الغالبية العظمي من المشغّلين 50% أو أكثر من بنود الإنفاق في الموازنات المخصصة لعام 2023، خلال النصف الأول من العام، وأغلبهم لم يخصص أكثر من 45% للاستثمار.

ويمثّل الانضباط الرأسمالي الإستراتيجية الأساسية بالنسبة لشركات النفط الصخري الأميركية في الوقت الحالي، ما يرجّح عدم استمرار زيادة الاستثمارات، مع تراجع الضغوط التضخمية وانتعاش أسعار النفط خلال الأرباع المقبلة، وفقًا لمحلل النفط في شركة ريستاد إنرجي ماثيو بيرنستاين.

زوال دور المنتج المرجّح لأميركا؟

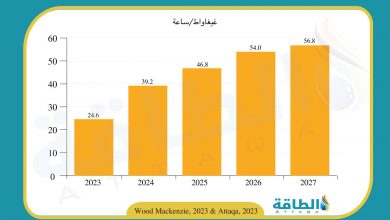

تشترك نتائج تحليل ريستاد إنرجي مع تحليل سابق لشركة وود ماكنزي توقّع ضعف قدرة قطاع النفط الأميركي في الردّ على تخفيضات الإنتاج المتتالية التي أعلنها تحالف أوبك+ خلال المدة الماضية.

وذهب التقرير -الذي رصدته وحدة أبحاث الطاقة في حينه- إلى أن معايير الانضباط الرأسمالي الصارمة صارت تتحكم في سلوك أغلب الشركات المستقلة بقطاع الاستكشاف والإنتاج الأميركي.

كما توقّع التقرير أن يؤدي هذا المسار إلى فقدان الولايات المتحدة القدرة على تأدية دور المنتج المرجّح في أسواق النفط العالمية المعروف عنها منذ طفرة النفط الصخري في عام 2010.

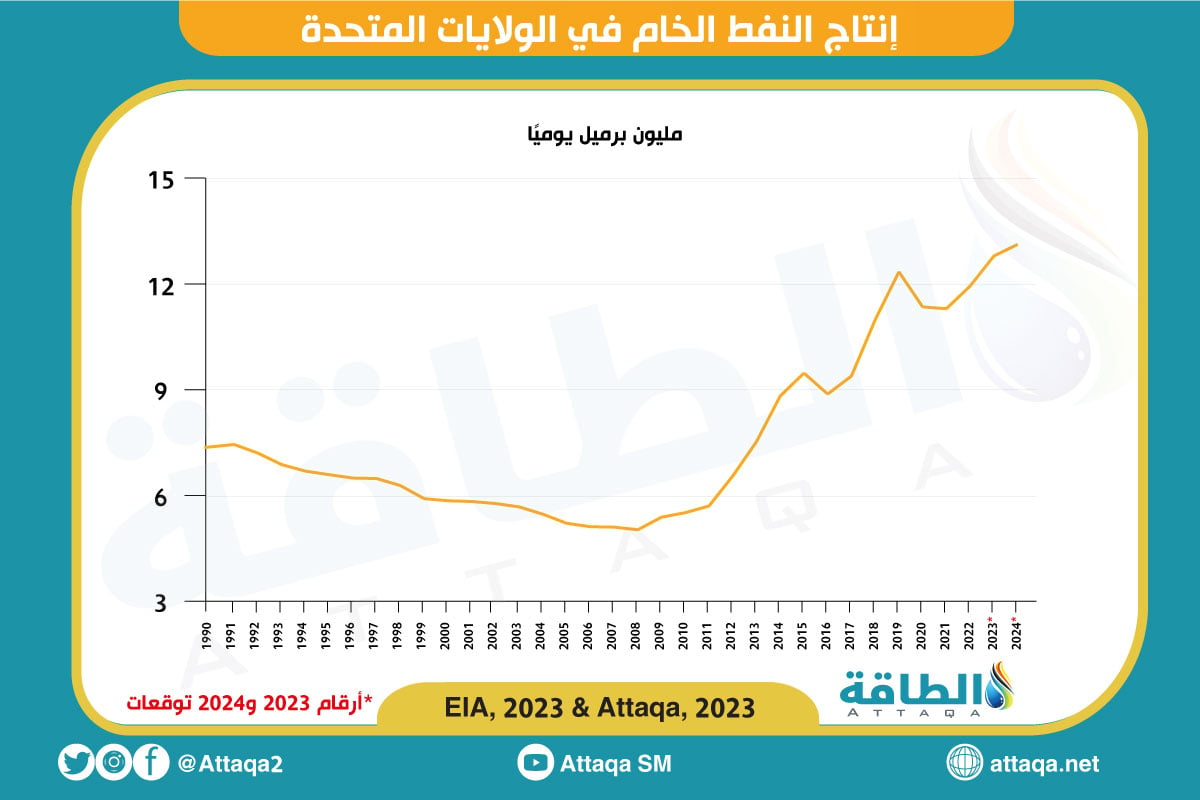

يوضح الرسم التالي -أعدّته وحدة أبحاث الطاقة- تطور إنتاج النفط الخام في الولايات المتحدة خلال 32 عامًا مع توقعات 2023 و2024:

موضوعات متعلقة..

- هل وصل إنتاج النفط الأميركي إلى ذروته؟ (تحليل)

- لماذا لا يستطيع قطاع النفط الأميركي الرد على تخفيضات أوبك+؟ (تقرير)

- شركات النفط الصخري الأميركية تجني ثمار أزمة الحرب الروسية الأوكرانية

اقرأ أيضًا..

- سعة طاقة الرياح البحرية في آسيا تقتنص المركز الأول من أوروبا لأول مرة

- إنتاج الوقود الحيوي من الزيوت النباتية.. تقنية مبتكرة في قطاع الطاقة

- الألواح الشمسية "نقطة ضعف" شبكات الكهرباء أمام الهجمات السيبرانية (تقرير)