زيادة الاستثمار في النفط والغاز.. الحل المثالي لضمان توازن أسواق الطاقة (3 رسوم بيانية)

بيانات انبعاثات غازات الاحتباس الحراري تدعم التخطيط الإستراتيجي والتمويل

نوار صبح

- الاستثمار في الاستكشاف والتنقيب في قطاع النفط والغاز انخفض في عام 2021

- الطلب على النفط والغاز يقترب الآن من مستويات عالية قبل انتشار الوباء

- البيئة الاستثمارية لقطاع النفط والغاز تنطوي على صعوبات تعرقل مواجهة حالة عدم اليقين

- من شأن زيادة تقلبات الأسعار أن تضعف آفاق الانتعاش الاقتصادي الشامل والمستدام

- بيانات الانبعاثات يمكن أن تكون مفتاحًا للاستثمار المستقبلي أثناء تحول الطاقة

- لا يزال النفط والغاز يمثلان 52% من مزيج الطاقة الأولية في عام 2030

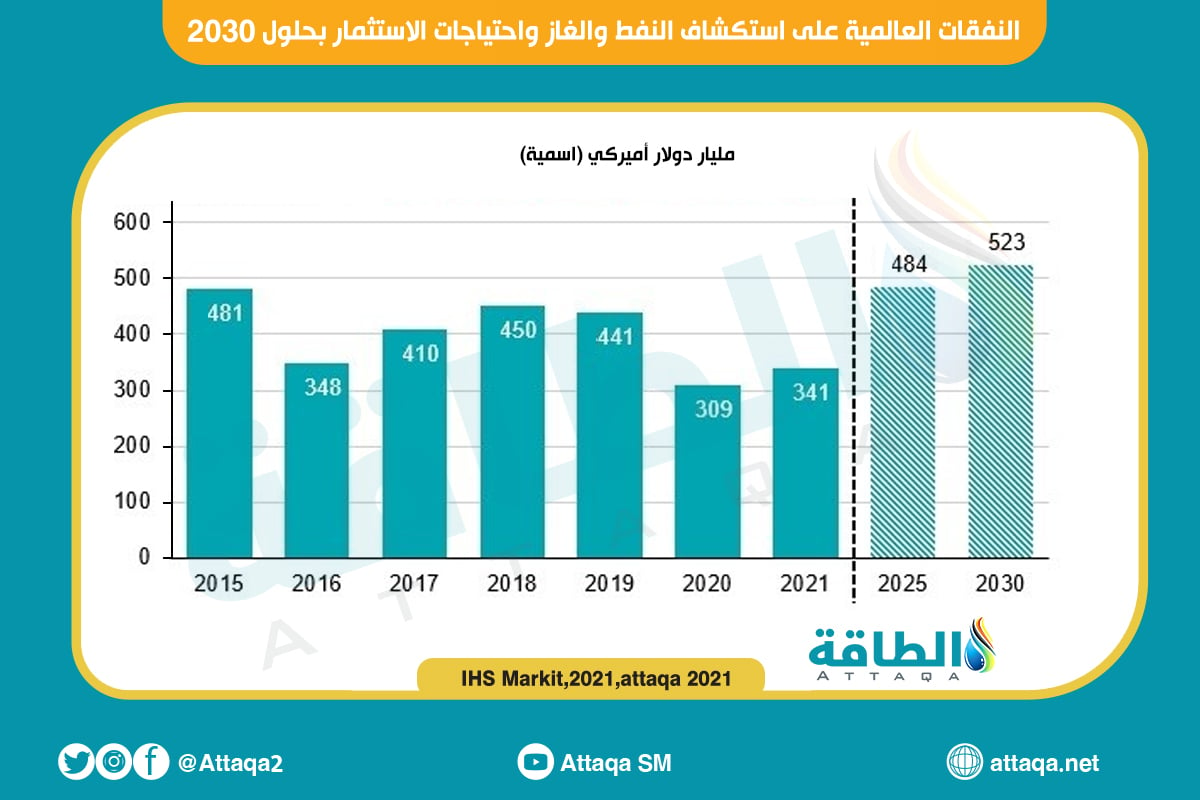

تؤدي زيادة الاستثمار في استكشاف النفط والغاز واستدامته عند مستويات ما قبل تفشي وباء كورونا "كوفيد-19"، البالغة 525 مليار دولار حتى عام 2030، دورًا مهمًا في ضمان توازن السوق على الرغم من تباطؤ نمو الطلب.

جاء ذلك في تقرير "توقعات استثمار النفط والغاز"، الذي أصدرته، هذا الشهر، الشركة العالمية الرائدة في مجال المعلومات والتحليلات (آي إتش إس ماركت)، ومقرها لندن، بالتعاون مع منتدى الطاقة العالمي، أكبر منظمة دولية لوزراء الطاقة من 71 دولة.

وأشار التقرير إلى أن الاستثمار في الاستكشاف والتنقيب في قطاع النفط والغاز انخفض في عام 2021 للعام الثاني على التوالي عند 341 مليار دولار، أقل بنسبة 25% تقريبًا من مستويات عام 2019.

وبيّن أن الطلب على النفط والغاز يقترب الآن من مستويات عالية قبل انتشار الوباء وسيستمر في الارتفاع خلال السنوات العديدة المقبلة، ولا سيما في البلدان النامية، رغم تزايد الزخم الداعم لإزالة الكربون.

وتشهد معظم الاقتصادات انتعاشًا بعد الركود الناجم عن تفشي وباء كورونا "كوفيد-19" نتيجة تعهد الحكومات بخطط "تحسين إعادة البناء"، وتسريع التحول نحو طاقة خضراء نظيفة واقتصاد منخفض الكربون.

البيئة الاستثمارية

أشار تقرير "توقعات استثمار النفط والغاز"، الصادر عن شركة "آي إتش إس" ومنتدى الطاقة العالمي، إلى أن البيئة الاستثمارية لقطاع النفط والغاز تنطوي على صعوبات تعرقل مواجهة حالة عدم اليقين والمخاطر غير المسبوقة.

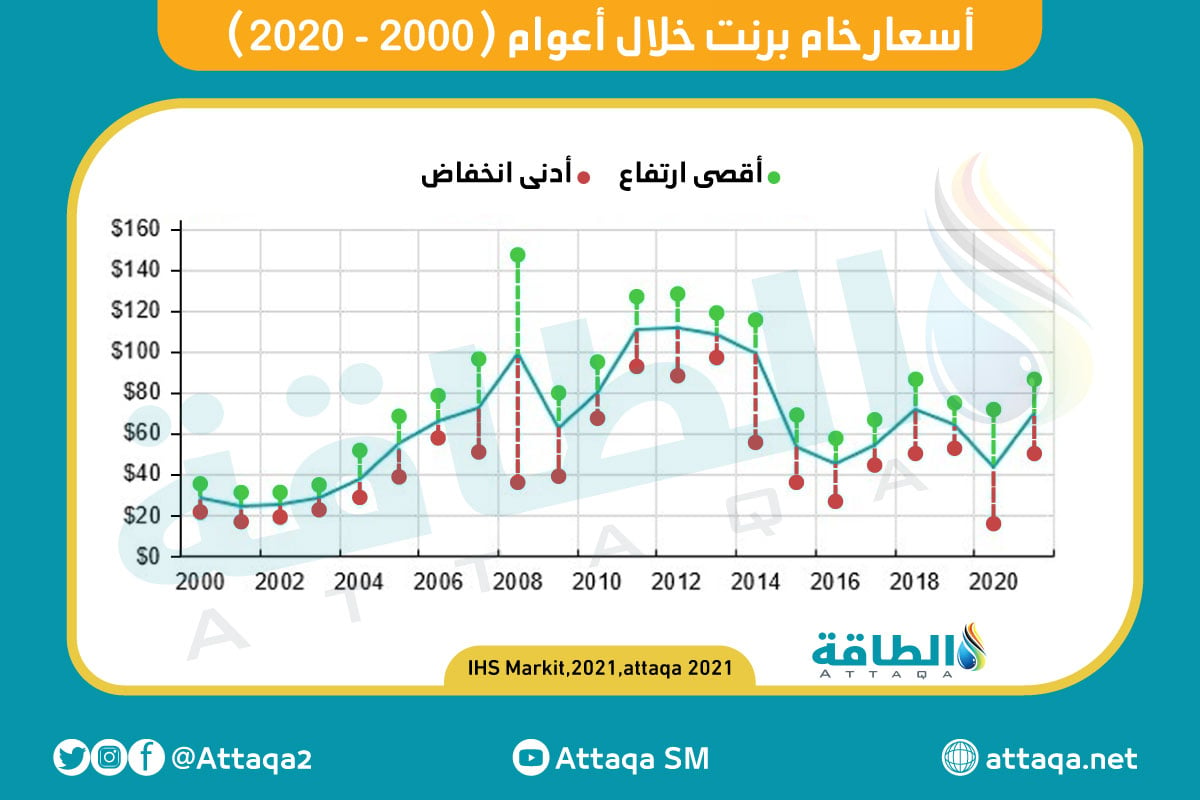

وتتمثل تلك الصعوبات الاستثمارية في تقلب الأسعار القياسية وتطور اللوائح الحكومية وتفسيرات الطلب المتباينة على المدى الطويل، ومعايير الحوكمة البيئية والاجتماعية والمؤسسية غير الموحدة.

وذكر التقرير أن دورة الأسعار المنخفضة في السنوات الـ6 الماضية والمناقشات طويلة الأجل بشأن الطلب أدت إلى زيادة عقبات الاستثمار وتكلفة رأس المال لمشروعات النفط طويلة الدورة.

وأوضح أن هذه المعطيات تتسبب في تعزيز بيئة "نقص الاستثمار الوقائي" لإمدادات النفط والغاز؛ حيث تتأخر الاستثمارات في الطلب القوي.

وبيّن التقرير أن العامين المقبلين (2022-2023) يُعَدان حاسمين لفرض عقوبات على رأس المال وتخصيصه لصالح مشروعات جديدة لضمان توفير إمدادات كافية من النفط والغاز للاستخدام في غضون الـ5-6 سنوات المقبلة.

لذلك يستمر المشغلون في تفضيل المشروعات التي تتمتع بإمكانية الوصول إلى البنية التحتية الحالية؛ لأنها تتطلب رأسمال قليلًا، ولها مدد استرداد قصيرة، وتتميز بأنها أقل تعرضًا لمخاطر الطلب طويلة الأجل.

وقد يبدأ الخوف من عدم التوافق بين الطلب والعرض المستقبلي في الظهور في هذا الإطار الزمني.

وكشف التقرير عن أن الاستثمار غير الكافي في الاستكشاف والتنقيب قد يؤدي إلى مزيد من التقلبات في الأسعار ويفضي إلى عواقب اقتصادية معاكسة.

وأوضح أن من شأن زيادة تقلبات الأسعار أن تضعف آفاق الانتعاش الاقتصادي الشامل والمستدام الذي يريده المنتجون والمستهلكون والحكومات جميعًا، وسيعقّد خيارات السياسة أثناء تحول الطاقة.

- الغاز الطبيعي.. تقرير يرسم ملامح حقبة جديدة للوقود الانتقالي

- احتياطي النفط الإستراتيجي.. خبراء يحذرون من نتائج عكسية ويكشفون رد فعل أوبك+

وألمح التقرير إلى أن المخاوف بشأن انخفاض الاستثمار في المستقبل يمكن أن تؤدي إلى تضخم الأسعار.

بدورها، تؤدي قرارات الاستثمار المتأخرة والاعتماد المتزايد على الإنتاج قصير الدورة إلى زيادة عدم اليقين المحيط بمصدر الإنتاج المستقبلي، ويمكن لزيادة عدم اليقين بشأن الأمن المستقبلي للإمدادات أن تعزز ارتفاع الأسعار.

أهمية بيانات الانبعاثات

أفاد تقرير "توقعات استثمار النفط والغاز"، الصادر عن شركة "آي إتش إس" ومنتدى الطاقة العالمي، بأن البيانات الشفافة والموحدة لانبعاثات غازات الاحتباس الحراري تُعَد ضرورية؛ حيث تؤدي الاستدامة دورًا متزايد الأهمية في التخطيط الإستراتيجي والتمويل.

وأضاف أن بيانات الانبعاثات يمكن أن تكون مفتاحًا للاستثمار المستقبلي أثناء تحول الطاقة؛ حيث تُفضَّل المشروعات ذات الأسعار المتوازنة والتقنيات منخفضة الكربون وكثافة الميثان على المشروعات ذات الخصائص غير المرغوبة.

الإنتاج غير التقليدي

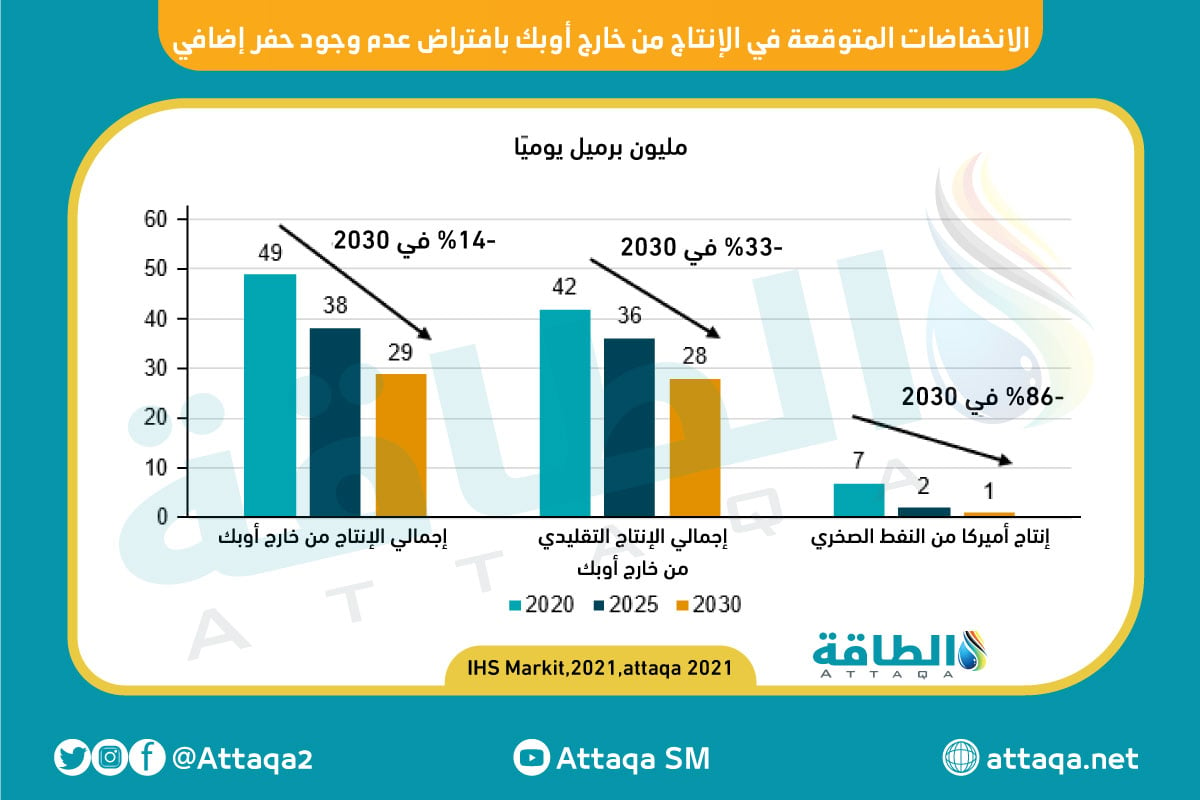

أوضح تقرير "توقعات استثمار النفط والغاز"، الصادر عن شركة "آي إتش إس" ومنتدى الطاقة الدولي، أن دور الإنتاج غير التقليدي الأميركي (النفط الصخري) في مزيج العرض العالمي آخذ في النمو؛ ما يعيد اتجاهات الاستثمار التقليدية إلى الواجهة.

وأشار إلى أن النمو السريع في الإنتاج الأميركي أدى إلى إغفال تأثير انخفاض الاستثمار قبل عام 2020 في الإنتاج التقليدي وتضخيمه بعد عام 2020.

وأضاف أنه بينما يظل المَورِد غير التقليدي (النفط الصخري) مكونًا مهمًا لإمدادات النفط والغاز الجديدة خلال العقد المقبل؛ فإن تعزيز الصناعة ونمط الإنفاق المتوازن سيحد هيكليًا من استجابة العرض الأميركية، مقارنة بالنمو الهائل طوال العقد الماضي.

انتقالات عادلة ومنظمة للطاقة

ذكر تقرير "توقعات استثمار النفط والغاز"، الصادر عن شركة "آي إتش إس" ومنتدى الطاقة العالمي، أن الإنفاق التحفيزي وتخفيف قيود السفر والانتعاش العالمي في التنقل والاقتصادات منذ عام 2020، أدت إلى انتعاش الطلب على الهيدروكربونات.

وأوضح أن الاستهلاك العالمي للنفط ارتفع بنحو 15 مليون برميل يوميًا بين الربع الثاني من عام 2020 والربع الثالث من عام 2021، ويُعد هذا الارتفاع زيادة غير عادية.

ويمثل إحراز تقدم في تطوير بدائل الوقود الأحفوري في توليد الكهرباء والنقل والاستخدام الصناعي حلولًا طويلة الأجل، ومن المتوقع أن تظل الهيدروكربونات جزءًا أساسيًا من مزيج الطاقة في المستقبل المنظور بنسبة معقولة.

وتتوقع معظم السيناريوهات الأساسية أو التجارية أن يكون الطلب على النفط أعلى من أو بالقرب من المستويات الحالية بحلول عام 2030؛ لذلك يظل الاستثمار المتوازن في النفط والغاز أمرًا حيويًا لضمان أمن الطاقة واستقرار السوق من خلال تحول الطاقة.

طريق التحول الطويل

أظهرت الوقائع أن تحولات الطاقة بطيئة، ومن الصعب تحقيق الاختراقات التكنولوجية، وعلى الرغم من سعي البلدان الحثيث إلى إزالة الكربون؛ فإن العالم سيظل بحاجة إلى النفط والغاز لضمان إمدادات موثوقة من الطاقة خلال المدة الانتقالية.

وتتطلب توقعات الطلب طويل الأجل لحالة أساسية لدى شركة "آي إتش إس ماركت" أن يمثل النفط والغاز 55% من الطلب على الطاقة الأولية في عام 2030، وهو أعلى قليلًا من مستويات عام 2020.

حتى في ظل سيناريوهات الطاقة الأكثر طموحًا، التي تعكس تحولًا سريعًا نحو اقتصاد مستدام منخفض الكربون، لا يزال النفط والغاز يمثلان 52% من مزيج الطاقة الأولية في عام 2030.

بغض النظر عن أوجه عدم اليقين في السياسة، وعلى الرغم من بعض التباين عبر السيناريوهات؛ فإنه ستكون هناك دعوة واضحة للاستثمار الأولي لتلبية احتياجات السوق.

وبيّن تحليل منتدى الطاقة العالمي وشركة "آي إتش إس ماركت" أن النفقات الرأسمالية للنفط والغاز تحتاج إلى التعافي إلى نحو 525 مليار دولار سنويًا بحلول عام 2030 -أكثر من 50% زيادة عن مستويات 2021- لتلبية الطلب المتوقع.

ورغم وجود احتياطيات ومشروعات نفطية وغازية منخفضة التكلفة كافية لتلبية الطلب على مدى العقد المقبل؛ فإن الشك الأساسي يظل قائمًا فيما إذا كانت الشركات ستلتزم، أو يمكنها الالتزام، باستثمارات كافية لفرض عقوبات على المشروعات الضرورية.

زيادة النفقات الرأسمالية

كشف تحليل منتدى الطاقة العالمي وشركة "آي إتش إس ماركت" عن أن العقبات الرئيسة التي تواجه الاستثمار العالمي في الاستكشاف والتنقيب معروفة وواضحة، على عكس التحدي المتعلق بالموارد في مواجهة الطلب المتزايد في منتصف العقد الأول من القرن الـ21.

وأشار إلى أن تقلبات الأسعار القياسية والتباين المتزايد في تفسيرات الطلب على المدى الطويل تتعرض للتضخيم من خلال البيئة التنظيمية وأسواق رأس المال المتغيرة والضغوط البيئية والاجتماعية والمؤسسية.

وتعمل هذه العوامل مجتمعة على تعزيز بيئة الاستثمار الهيكلي الناقص لإمدادات النفط والغاز.

من جهته، يزيد المستوى غير المسبوق من عدم اليقين من حجم مخاطر استثمارات النفط والغاز، بسبب الأسئلة المطروحة حول المسار المستقبلي لنظام الطاقة، وتحولات الطاقة، وأسواق رأس المال التي تبحث عن المعايير البيئية والاجتماعية والمؤسسية الموحدة.

ويعيد هذا المشهد تشكيل قرارات الاستثمار ويجعل من الصعب تلبية مستويات الاستثمار المناسبة لهذا العقد مقارنة بالعقود الماضية، ويُبرِز مخاطر أزمات الطاقة المتعددة أثناء تحولات الطاقة.

وقد يواجه العالم صدمات أسعار متكررة تتعلق بالسلع ناتجة عن التفاوت بين الانتقال البطيء للطلب والتحرك السريع في المعروض من نقص الاستثمار؛ ما يؤدي إلى زيادة تقلب الأسعار في قطاع الطاقة وعواقب اقتصادية سلبية.

دور الاستكشاف والتنقيب في تحول الطاقة

أشار تقرير منتدى الطاقة العالمي وشركة "آي إتش إس ماركت" إلى أن استثمارات التنقيب عن النفط والغاز تراجعت بنسبة 30% في عام 2020 إلى 309 مليارات دولار، وشهد عام 2021 انتعاشًا هامشيًا نتيجة ارتفاع أسعار الطاقة، وتلاشي مخاوف الوباء، وتعافي الطلب على الطاقة.

ولم يرقَ تعافي الاستثمار في عام 2021 إلى مستويات ما قبل تفشي وباء كورونا "كوفيد-19" بفجوة تزيد على 100 مليار دولار أو بنحو 25%.

وأظهر التقرير أن مستويات النفقات الرأسمالية السنوية ستحتاج إلى العودة إلى ما يقرب من 525 مليار دولار بحلول عام 2030.

لهذا تبرز الحاجة إلى 4.7 تريليون دولار من النفقات الرأسمالية الأولية خلال 2021-2030 لتلبية احتياجات السوق ومنع حدوث نقص في العرض، حتى لو تباطأ نمو الطلب نحو استقرار نسبي.

وعلى الرغم من أن هذا المبلغ لا يزال أقل من النفقات الرأسمالية التراكمية للمدة من 2011 إلى 2020 البالغة 5.5 تريليون دولار أميركي؛ فإنه يمثل طلبًا مهمًا للمستثمرين والمشغلين في مواجهة ظروف السوق الأكثر صعوبة.

سيناريوهات توقعات الطلب

أوضح تقرير منتدى الطاقة العالمي وشركة "آي إتش إس ماركت" أن هناك حاجة إلى زيادة النفقات الرأسمالية الأولية لتلبية هذا النمو المتزايد في الطلب على الرغم من أن القطاع أصبح أكثر كفاءة.

وبينما تشير العديد من سيناريوهات توقعات الطلب على النفط إلى ذروة محتملة في الطلب عبر بعض مناطق منظمة التعاون الاقتصادي والتنمية بحلول عام 2030؛ تُظهر جميع التوقعات تقريبًا استمرار نمو الطلب القوي في معظم أنحاء آسيا، وأفريقيا، والشرق الأوسط.

ويشير انكماش تكلفة الاستكشاف والإنتاج على نطاق واسع، وتبسيط المشغلين لتصميمات المشروعات ونضج قطاع النفط الصخري في الولايات المتحدة، إلى أن كفاءة رأس المال للصناعة العالمية قد ازدادت زيادة ملموسة خلال العقد الماضي.

ورغم أن قطاع النفط والغاز قادر على تجاوز التضخم والمضي قُدمًا بموارده القليلة؛ فما زالت الحاجة موجودة لمتوسط الإنفاق السنوي في المراحل الأولية حتى نهاية العقد بنحو 15% فوق متوسط مستويات النفقات الرأسمالية 2015-2019.

دور الاستثمارات في تعويض الانخفاضات

بيّن تقرير منتدى الطاقة العالمي و شركة "آي إتش إس ماركت" أن الحاجة إلى الاستثمار المستمر لا يحركها الطلب وحده، مشيرًا إلى الحاجة إلى استمرار تدفق الاستثمار لتعويض الانخفاض في حقول النفط والغاز الحالية.

وأضاف أنه دون عمليات حفر إضافية، يُقدَّر أن الإنتاج من خارج أوبك سينخفض بمقدار 9 ملايين برميل يوميًا بحلول عام 2025 و20 مليون برميل يوميًا (أو 41%) بحلول عام 2030.

وعندما أصبحت مصادر الإنتاج ذات الدورة القصيرة تمثل نصيبًا أكبر من الإنتاج العالمي، في العقدين الماضيين، زاد متوسط معدلات الانخفاض السنوي العالمي.

وذكر التقرير أنه دون عمليات حفر إضافية، سينخفض الإمداد الأميركي غير التقليدي بنحو 6 ملايين برميل يوميًا (أو 86%) بحلول عام 2030.

وأكد التقرير الحاجة إلى الاستثمار المستمر في الاستكشاف والتنقيب بالقدر نفسه، إن لم يكن أكثر؛ لتعويض انخفاض الإنتاج الطبيعي من تلبية نمو الطلب في المستقبل.

وألمح إلى أن الإنتاج الحالي خارج أوبك سينخفض بمقدار 20 مليون برميل يوميًا بحلول عام 2030 دون مزيد من الاستثمار الرأسمالي لعمليات الاستكشاف والتنقيب.

خطر كبح العرض قبل الطلب

ذكر تقرير منتدى الطاقة العالمي وشركة "آي إتش إس ماركت" أن المخاطر الرئيسة التي تواجه الأسواق تتمثل في عدم التوافق بين سرعة تحولات الطاقة وسرعة وحجم قلة الاستثمار.

وأشار إلى أن قلة الاستثمار في الاستكشاف والإنتاج دون انخفاض الطلب ستؤدي إلى تفاقم تقلبات السوق عند نطاق الأسعار المرتفع وإلى حدوث اضطرابات اقتصادية ستؤدي إلى اضطرابات سياسية.

وأضاف أنه عندما يكون هناك ارتفاع كبير أو نقص كبير من جانب العرض مقارنة بالطلب، تصبح الأسعار متقلبة ويمكن أن تؤدي إلى موجة غير مرغوب فيها من الازدهار والكساد في الأسعار.

واقترح التقرير عدم تقليل الانخفاض في إمدادات النفط والغاز قبل حدوث انخفاض مماثل في الطلب على النفط والغاز، من أجل تحقيق انتقال عادل ومنظم للطاقة.

وبيّن أن تعميم الاتجاهات لدى العالم المتقدم على دول العالم النامي يمكن أن يؤدي إلى سوء تقدير الطلب في المستقبل.

وأوضح أن الدورات المطولة لتقلب أسعار الطاقة تضر بالنمو الاقتصادي، ويمكن أن تؤثر جزئيًا في تكاليف الأفراد والشركات وتدفقات الإيرادات؛ ما يجعل التخطيط صعبًا.

وعلى مستوى الاقتصاد الكلي، تعمل أسعار النفط المتقلبة على زيادة التضخم، وإعاقة الاستثمار، وتأخير استهلاك السلع المعمرة، وتقليل إجمالي الناتج الاقتصادي، وتقليل عائدات الأسهم، وترسيخ فقر الطاقة.

من ناحيتها، يمكن أن تؤثر حالة عدم اليقين المحيطة بالعرض/الطلب في المستقبل في الأسعار قبل أن تكون السوق تحت/زيادة العرض.

وتؤدي قرارات الاستثمار المتأخرة والاعتماد المتزايد على الإنتاج قصير الدورة إلى زيادة عدم اليقين بشأن مكان أو ما إذا كان سيُوفر الإنتاج في المستقبل.

ويمكن للمخاوف بشأن انخفاض معدلات قرارات الاستثمار النهائية وانخفاض الاستثمار حاليًا أن ترفع الأسعار الحالية حتى لو كانت السوق الحالية تتمتع بإمدادات جيدة.

وخلص التقرير إلى أن أزمة الطاقة الحالية يمكن أن تمثل تحذيرًا لما يمكن أن يحدث إذا كان هناك نقص في الاستثمار الهيكلي في قطاع النفط والغاز، ويمكن للتقلبات العالية في الأسعار أن تعرقل التنمية الاقتصادية وتمنع تحول الطاقة العادل والمنظم للجميع.

اقرأ أيضًا..

- الطاقة الشمسية.. الصين تقود زخمًا كبيرًا حول العالم

- السيارات الكهربائية.. 6 إحصاءات توضح ثورة الصناعة (تقرير)

- حقل تندرارة بديل المغرب عن الغاز الجزائري.. ماذا تعرف عنه؟ (صور وفيديو)